Error ISR: ¿Cómo Registrarlo Correctamente en Impuestos Retenidos?

En el ámbito fiscal, la ISR (Impuesto Sobre la Renta) es un tributo que se aplica a la renta que se percibe en un período determinado. El registro correcto de la ISR en impuestos retenidos es crucial para evitar errores y multas. En este sentido, se hace necesario comprender los conceptos y procedimientos adecuados para registrar esta información de manera adecuada. A través de este artículo, se brindará una guía detallada sobre cómo registrar correctamente la ISR en impuestos retenidos, ayudando a reducir el riesgo de errores y sanciones.

- Error ISR: ¿Cómo Registrarlo Correctamente en Impuestos Retenidos?

- ¿Qué significa el error debe registrar el ISR aplicable en impuestos retenidos?

- ¿Cómo registrar el ISR aplicable en impuestos retenidos?

- ¿Cómo corregir una declaración de ISR?

- ¿Cómo registrar un saldo a favor de ISR?

- Preguntas Frecuentes

Error ISR: ¿Cómo Registrarlo Correctamente en Impuestos Retenidos?

El Error ISR (Impuesto Sobre la Renta) es un problema común que enfrentan los contribuyentes al momento de registrar sus impuestos retenidos. A continuación, se presentará una guía detallada sobre cómo registrar correctamente este tipo de impuestos.

¿Qué es el Error ISR?

El Error ISR se produce cuando se registra incorrectamente la retención de impuestos sobre la renta. Esto puede ocurrir por errores en la declaración de la fuente de ingresos, la mala interpretación de las normas fiscales o la omisión de información relevante.

Causas del Error ISR

Las causas más comunes del Error ISR son: - Declaración incorrecta de la fuente de ingresos - Mala interpretación de las normas fiscales - Omisión de información relevante - Cálculo incorrecto de la retención

Soluciones para el Error ISR

Para solucionar el Error ISR, es importante: - Verificar la exactitud de la declaración de la fuente de ingresos - Consultar con un profesional fiscal para asegurarse de que se esté cumpliendo con todas las normas fiscales - No omitir ninguna información relevante en la declaración - Realizar un cálculo preciso de la retención de impuestos

Consecuencias del Error ISR

Las consecuencias del Error ISR pueden ser graves y pueden incluir: - Multas y sanciones fiscales - Intereses y recargos - Inclusión en la lista de deudores fiscales - Posible denuncia penal

Prevención del Error ISR

Para prevenir el Error ISR, es importante: - Mantener registros detallados y precisos de todos los ingresos y gastos - Consultar regularmente con un profesional fiscal - Asegurarse de estar al día con las últimas normas y regulaciones fiscales - Realizar un cálculo preciso de la retención de impuestos

| Consecuencia | Descripción |

|---|---|

| Multas y sanciones fiscales | Multas y sanciones fiscales pueden ser impuestas por la autoridad fiscal correspondiente. |

| Intereses y recargos | Intereses y recargos se aplican al monto adeudado. |

| Inclusión en la lista de deudores fiscales | El contribuyente puede ser incluido en la lista de deudores fiscales, lo que puede afectar su reputación y capacidad de obtener crédito. |

| Posible denuncia penal | En casos graves, puede haber denuncia penal por evasión fiscal. |

¿Qué significa el error debe registrar el ISR aplicable en impuestos retenidos?

El error debe registrar el ISR aplicable en impuestos retenidos indica que el sistema ha detectado una inconsistencia en la información de impuestos retenidos registrada en el ISR (Impuesto Sobre la Renta) aplicable. Esto puede ocurrir por varios motivos, como:

- Incorrecta aplicación del ISR: Es posible que el ISR aplicado no sea el correcto para el tipo de ingreso o transacción.

- Falta de registro de impuestos retenidos: Es posible que no se hayan registrado adecuadamente los impuestos retenidos en la contabilidad o en la declaración del ISR.

- Discrepancias en la información: Puede haber una discrepancia entre la información registrada en la contabilidad y la presentada en la declaración del ISR.

Consecuencias del error

Si no se corrige este error, puede traer consecuencias negativas, como:

- Multas y sanciones: El no registrar adecuadamente los impuestos retenidos puede acarrear multas y sanciones por parte de la autoridad fiscal.

- Problemas en la contabilidad: La incorrecta aplicación del ISR puede afectar la contabilidad de la empresa, generando desequilibrios en los estados financieros.

- Revisión y auditoría: Este error puede llamar la atención de la autoridad fiscal para realizar una revisión o auditoría más detallada de las declaraciones y registros contables.

Solución del error

Para solucionar este error, es importante:

- Revisar la aplicación del ISR: Verificar que el ISR aplicado sea el correcto para cada tipo de ingreso o transacción.

- Registrar adecuadamente los impuestos retenidos: Asegurarse de que todos los impuestos retenidos se registren correctamente en la contabilidad y en la declaración del ISR.

- Verificar la información: Comprobar que la información registrada en la contabilidad coincida con la presentada en la declaración del ISR.

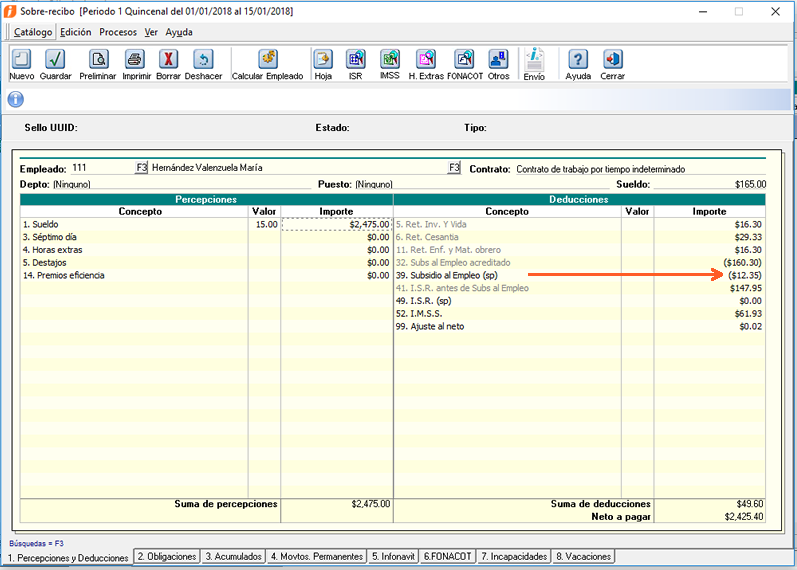

¿Cómo registrar el ISR aplicable en impuestos retenidos?

Para registrar el ISR aplicable en impuestos retenidos, es importante seguir los siguientes pasos:

- Obtener la documentación necesaria: Antes de empezar a registrar el ISR, es importante tener a mano todos los documentos necesarios, como el contrato de trabajo, la nómina del empleado y la constancia de retención de impuestos.

- Identificar el tipo de ISR: Es importante identificar el tipo de ISR aplicable al empleado, ya sea ISR normal o ISR suplementario.

- Calcular la retención: Para calcular la retención del ISR, es necesario considerar la base de cálculo, que es el salario bruto del empleado. Luego, se aplica la tarifa correspondiente al tipo de ISR.

Tipos de ISR

Existen dos tipos de ISR: normal y suplementario. El tipo de ISR aplicable depende del salario del empleado y de su condición laboral.

- ISR normal: Este tipo de ISR se aplica a los salarios regulares y se calcula según la tarifa establecida por la ley.

- ISR suplementario: Este tipo de ISR se aplica a ingresos adicionales, como bonificaciones o comisiones, y se calcula con una tarifa adicional.

Importancia de la retención del ISR

La retención del ISR es fundamental para que el empleador cumpla con sus obligaciones fiscales y para que el empleado no tenga sorpresas al final del año.

- Obligaciones fiscales: La retención del ISR es una obligación fiscal del empleador, quien debe declarar y pagar los impuestos retenidos.

- Transparencia para el empleado: La retención del ISR garantiza que el empleado conozca exactamente cuánto dinero está siendo retenido de su salario.

- Facilita la declaración de impuestos: La retención del ISR facilita la declaración de impuestos al final del año, ya que el empleado ya ha pagado parte de sus impuestos.

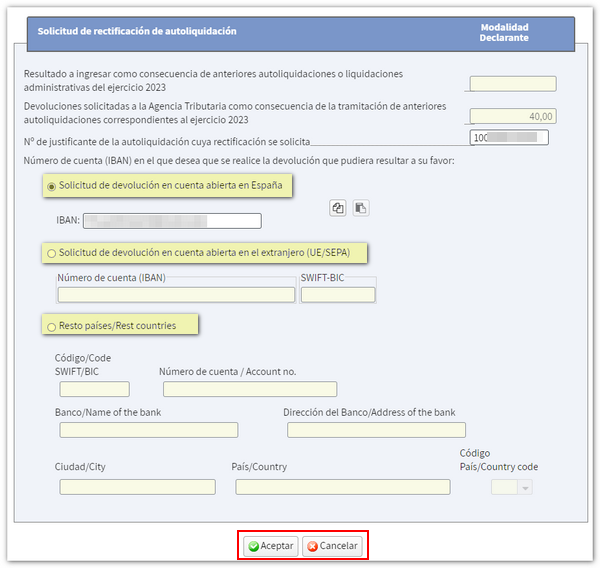

¿Cómo corregir una declaración de ISR?

Para corregir una declaración de ISR, es importante seguir los siguientes pasos:

Revisar la declaración original

Antes de comenzar a corregir la declaración, es importante revisar la versión original para identificar los errores y las correcciones necesarias. Asegúrate de tener todos los documentos necesarios y relevantes.

- Verificar la exactitud de la información.

- Identificar los errores en la presentación de la información.

- Recopilar los documentos necesarios para respaldar las correcciones.

Realizar las correcciones necesarias

Una vez que hayas revisado la declaración original y recopilado los documentos necesarios, es hora de hacer las correcciones necesarias. Asegúrate de que todas las correcciones estén respaldadas por documentos.

- Corregir la información incorrecta o errónea.

- Agregar la información omitida.

- Realizar las correcciones necesarias en la presentación de la información.

Presentar la declaración corregida

Después de corregir la declaración, es importante presentarla de manera adecuada. Asegúrate de que la declaración corregida esté completa y exacta.

- Verificar que la declaración corregida esté completa y exacta.

- Presentar la declaración corregida a las autoridades correspondientes.

- Mantener copias de la declaración corregida y los documentos respaldatorios.

¿Cómo registrar un saldo a favor de ISR?

El saldo a favor de ISR (Impuesto sobre la Renta) se registra en la contabilidad de una empresa como un activo, ya que se considera un dinero que la empresa tendrá derecho a recibir en el futuro. A continuación, te presentamos los pasos necesarios para registrar un saldo a favor de ISR:

Identificar la cantidad del saldo a favor

Antes de registrar el saldo a favor de ISR, es importante identificar la cantidad exacta del saldo. Esta cantidad se puede determinar a través de la revisión de los registros de impuestos pagados y los informes de impuestos anuales.

- Revisa los registros de impuestos pagados para determinar la cantidad total de impuestos pagados durante el año.

- Compara esta cantidad con la cantidad total de impuestos que debían pagarse, según las leyes fiscales.

- La diferencia entre la cantidad pagada y la cantidad debida es el saldo a favor de ISR.

Clasificar el saldo a favor como un activo

Una vez identificada la cantidad del saldo a favor, es importante clasificarlo como un activo en la contabilidad de la empresa. Los activos se consideran como dinero o bienes que la empresa posee y que pueden ser utilizados para generar ingresos en el futuro.

- En la contabilidad, crea una cuenta específica para el saldo a favor de ISR.

- Clasifica esta cuenta como un activo, ya que se considera dinero que la empresa tendrá derecho a recibir en el futuro.

- Asigna la cantidad del saldo a favor a esta cuenta.

Reportar el saldo a favor en los estados financieros

Es importante reportar el saldo a favor de ISR en los estados financieros de la empresa, como el balance general y el estado de resultados. Esto permite a los inversores y acreedores tener una visión completa de la situación financiera de la empresa.

- En el balance general, incluye la cuenta del saldo a favor de ISR como un activo.

- En el estado de resultados, no se registra el saldo a favor como un ingreso, ya que no se ha recibido dinero alguno.

- En lugar de eso, el saldo a favor se considera como una reducción del gasto por impuestos en el estado de resultados.

Preguntas Frecuentes

¿Qué es un Error ISR?

Un Error ISR (Impuesto Sobre la Renta) se refiere a un problema o inexactitud en la declaración de impuestos retenidos. Esto puede ocurrir por varios motivos, como errores en la información suministrada, miscalculaciones o no declarar ingresos. Es importante identificar y corregir estos errores lo más pronto posible para evitar multas o penalidades.

¿Cómo se puede detectar un Error ISR?

Un Error ISR puede ser detectado al revisar la declaración de impuestos retenidos. Algunos signos comunes de un Error ISR incluyen desajustes entre la cantidad declarada y la cantidad real retenida, errores en la clasificación de los ingresos o la omisión de declarar ingresos. Es recomendable revisar detalladamente la documentación y utilizar herramientas de contabilidad adecuadas para ayudar a detectar posibles errores.

¿Cómo se corrige un Error ISR?

Para corregir un Error ISR, es necesario identificar y rectificar la inexactitud o problema en la declaración de impuestos retenidos. Esto puede implicar la presentación de una declaración rectificativa o la revisión de la documentación contable. Es importante actuar con rapidez para corregir cualquier Error ISR, ya que la demora puede resultar en multas o penalidades.

¿Qué consecuencias puede tener un Error ISR no corregido?

Un Error ISR no corregido puede tener varias consecuencias negativas. Puede resultar en multas o penalidades, intereses adicionales y, en casos extremos, incluso la investigación o litigio. Es importante tomar medidas inmediatas para corregir cualquier Error ISR para evitar estas consecuencias. La cooperación con las autoridades fiscales y la transparencia en la corrección del error pueden ayudar a reducir las consecuencias.

Si quieres conocer otros artículos parecidos a Error ISR: ¿Cómo Registrarlo Correctamente en Impuestos Retenidos? puedes visitar la categoría Retenciones.