Impuestos para un Salario de $50,000: Desglose Completo

El salario anual de $50,000 es un umbral significativo para los contribuyentes, ya que se sitúa en un rango medio de ingresos. Aunque parece una cantidad considerable, los impuestos pueden reducir significativamente la cantidad neta que llega a las manos del trabajador. Es importante comprender cómo se aplican los impuestos a este salario para planificar adecuadamente las finanzas personales. En este artículo, vamos a desglosar completamente los impuestos que se aplican a un salario de $50,000, ayudando a los lectores a entender mejor sus obligaciones fiscales y a tomar decisiones más informadas sobre sus finanzas.

Impuestos para un Salario de $50,000: Desglose Completo

¿Cómo se Calculan los Impuestos?

Los impuestos se calculan sobre la base del salario bruto, es decir, el salario antes de impuestos. En Estados Unidos, existen dos tipos principales de impuestos: impuestos federales y estatales. El gobierno federal y cada estado tienen sus propias tasas impositivas y deducciones. A continuación, se presentará un desglose detallado de los impuestos para un salario de $50,000.

Impuestos Federales

Los impuestos federales se calculan según la tasa impositiva marginal y las deducciones personales. La tasa impositiva marginal es la tasa de impuesto aplicada al último dólar ganado. Las deducciones personales reducen la cantidad de dinero sobre la que se aplican los impuestos. En el caso de un salario de $50,000, la tasa impositiva marginal sería del 22%.

Impuestos Estatales

Los impuestos estatales varían dependiendo del estado en el que se reside. Algunos estados no tienen impuestos sobre la renta, mientras que otros tienen tasas impositivas más altas que el gobierno federal. En promedio, la tasa impositiva estatal es del 5%.

Impuestos Totales

Para calcular los impuestos totales, se suman los impuestos federales y estatales. En el caso de un salario de $50,000, los impuestos totales serían del 27% (22% federal + 5% estatal).

Desglose Detallado

A continuación, se presenta un desglose detallado de los impuestos para un salario de $50,000:

| Impuesto | Tasa | Monto |

|---|---|---|

| Federal | 22% | $11,000 |

| Estatal | 5% | $2,500 |

| Total | 27% | $13,500 |

En resumen, para un salario de $50,000, los impuestos totales serían de $13,500, lo que dejaría un salario neto de $36,500.

¿Cuánto se paga de impuestos de 50000?

La cantidad de impuestos que se paga sobre un ingreso de $50,000 depende de la tasa de impuesto aplicable. En general, las tasas de impuesto varían dependiendo del país y la región. En este caso, asumimos que se está refiriendo a la tasa de impuesto sobre la renta.

En la mayoría de los países, el impuesto sobre la renta se calcula según una tasa progresiva, lo que significa que la tasa de impuesto aumenta a medida que aumenta el ingreso. Por lo general, los primeros $X de ingresos se gravan a una tasa baja, los siguientes $Y se gravan a una tasa más alta, y así sucesivamente.

Para determinar la cantidad exacta de impuestos que se pagarían sobre un ingreso de $50,000, necesitaríamos conocer la tasa de impuesto aplicable y la estructura de las tasas progresivas del impuesto sobre la renta en su jurisdicción.

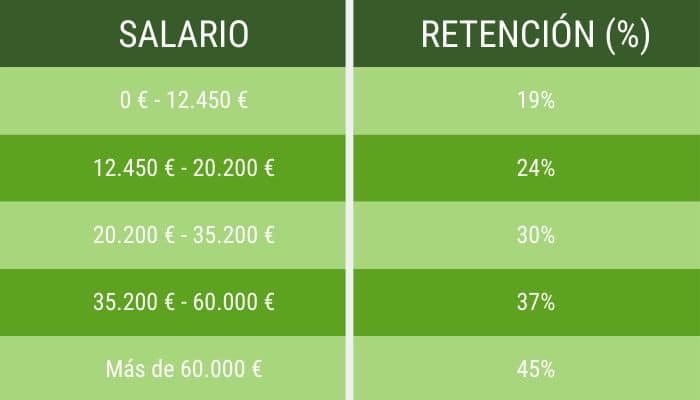

Tasas de impuesto sobre la renta

Las tasas de impuesto sobre la renta varían ampliamente entre países y regiones. En Estados Unidos, por ejemplo, las tasas federales de impuesto sobre la renta van del 10% al 37%. En España, las tasas van del 19% al 45%. En México, las tasas van del 1.92% al 35%.

Es importante tener en cuenta que estas tasas son solo federales y que las tasas estatales o locales pueden ser adicionales. Por lo tanto, es importante verificar las tasas aplicables en su lugar de residencia.

Cómo calcular los impuestos sobre un ingreso de $50,000

Para calcular los impuestos sobre un ingreso de $50,000, necesitaríamos seguir los siguientes pasos:

- Identificar la tasa de impuesto aplicable: Primero, necesitaríamos determinar la tasa de impuesto que se aplica a un ingreso de $50,000 en su jurisdicción.

- Aplicar la tasa de impuesto: Luego, multiplicaríamos el ingreso por la tasa de impuesto para determinar la cantidad total de impuestos que se deben pagar.

- Agregar impuestos adicionales: Si hay impuestos adicionales estatales o locales, deberíamos agregarlos a la cantidad total de impuestos federales.

- Realizar ajustes por deducciones y créditos: Por último, deberíamos considerar cualquier deducción o crédito fiscal que se pueda aplicar para reducir la cantidad total de impuestos que se pagan.

Es importante tener en cuenta que este es un proceso simplificado y que la cantidad real de impuestos que se pagan puede variar significativamente dependiendo de las circunstancias individuales y las leyes fiscales aplicables.

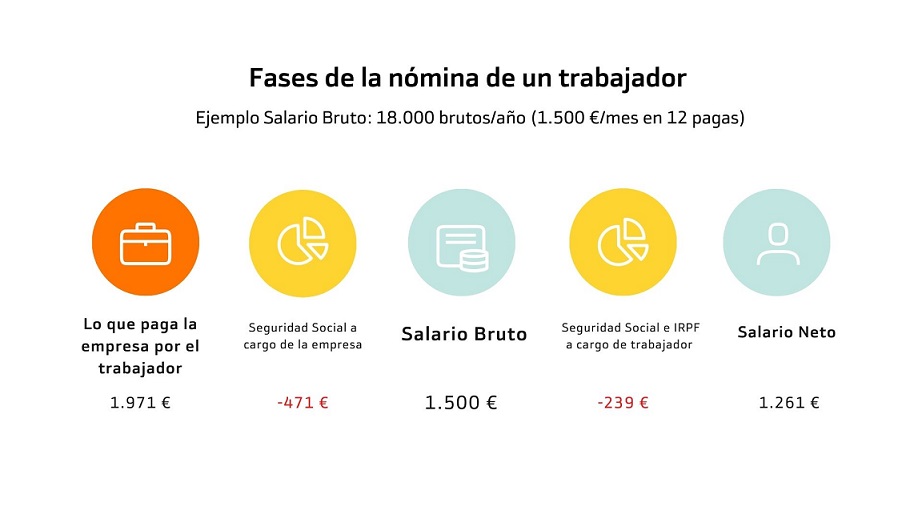

¿Cuánto es en neto 50000 euros brutos?

¿Cómo se calcula el salario neto?

El salario neto se calcula después de restar los impuestos y las deducciones del salario bruto. El proceso de cálculo varía dependiendo del país y las leyes fiscales, pero generalmente se consideran los siguientes pasos:

- Salario bruto: El salario bruto es el total de la cantidad de dinero que se paga al empleado antes de impuestos y deducciones.

- Impuestos: Los impuestos se deducen del salario bruto. La cantidad de impuestos depende del país y de la cantidad de dinero que se gana.

- Deducciones: Las deducciones son cantidades de dinero que se restan del salario bruto, aparte de los impuestos. Pueden incluir contribuciones a la seguridad social, seguro de vida, entre otras.

- Salario neto: Después de restar los impuestos y las deducciones del salario bruto, se obtiene el salario neto, que es la cantidad de dinero que el empleado recibe en su cuenta.

¿Cómo se calcula el salario neto en España?

En España, el cálculo del salario neto es un poco más complejo. Primero, se aplican las deducciones correspondientes, como la contribución a la seguridad social y el seguro de vida. Luego, se aplican los impuestos, que dependen del tipo de contrato y la cantidad de dinero que se gana. Después de restar estas cantidades del salario bruto, se obtiene el salario neto.

- Retención del IRPF: La retención del IRPF (Impuesto sobre la Renta de las Personas Físicas) se aplica sobre el salario bruto. La cantidad de retención depende del tipo de contrato y la cantidad de dinero que se gana.

- Contribución a la seguridad social: La contribución a la seguridad social se aplica sobre el salario bruto y se paga por parte del empleado y del empleador.

- Otras deducciones: Pueden existir otras deducciones, como el seguro de vida o la contribución a la seguridad social adicional.

- Salario neto: Después de restar las retenciones del IRPF, la contribución a la seguridad social y las demás deducciones del salario bruto, se obtiene el salario neto.

Para calcular el salario neto a partir de un salario bruto de 50,000 euros, debemos considerar las retenciones del IRPF, la contribución a la seguridad social y las demás deducciones. La cantidad exacta depende del tipo de contrato y la cantidad de dinero que se gana.

- Retención del IRPF: La retención del IRPF varía dependiendo del tipo de contrato y la cantidad de dinero que se gana. En general, se aplica un porcentaje del salario bruto.

- Contribución a la seguridad social: La contribución a la seguridad social se aplica sobre el salario bruto y se paga por parte del empleado y del empleador. En España, la contribución del empleado es del 4,7% del salario bruto.

- Otras deducciones: Pueden existir otras deducciones, como el seguro de vida o la contribución a la seguridad social adicional. Estas deducciones varían dependiendo del contrato y la empresa.

- Salario neto: Después de restar las retenciones del IRPF, la contribución a la seguridad social y las demás deducciones del salario bruto, se obtiene el salario neto. En este caso, no podemos calcular exactamente el salario neto sin más información sobre el tipo de contrato y las deducciones adicionales.

¿Cuánto te quitan del salario por impuestos?

La cantidad que se te quita del salario por impuestos depende de varios factores, como la cantidad que ganas, la categoría fiscal en la que te encuentres y la deducción que tengas. A continuación, te presentamos una explicación detallada:

- Salario bruto: Es la cantidad total que ganas al mes antes de que se te quiten los impuestos. Esta cantidad se conoce como salario bruto.

- Impuestos: Los impuestos son cantidades de dinero que se te quitan del salario bruto para que puedan ser utilizadas por el gobierno para financiar servicios públicos y proyectos. La cantidad de impuestos que se te quitan depende de la categoría fiscal en la que te encuentres.

- Categoría fiscal: La categoría fiscal es una clasificación que se hace dependiendo de la cantidad que ganas al mes. Las categorías fiscales varían en función del país, pero generalmente se dividen en varias categorías, como baja, media o alta. Cuanto más ganas, más impuestos pagas.

- Deducciones: Las deducciones son cantidades de dinero que se te restan del salario bruto antes de que se te quiten los impuestos. Las deducciones pueden ser, por ejemplo, la contribución a la seguridad social, el seguro de salud o la jubilación.

Para calcular la cantidad que te quitan del salario por impuestos, debes seguir los siguientes pasos:

- Primero, debes saber tu salario bruto.

- Luego, debes conocer la categoría fiscal en la que te encuentres.

- Después, debes sumar todas las deducciones que tengas.

- Finalmente, debes restar las deducciones del salario bruto y aplicar la tasa de impuestos correspondiente a tu categoría fiscal.

Es importante mencionar que, en la mayoría de los países, los impuestos se quitan directamente del salario, por lo que no necesitas preocuparte por calcularlos tú mismo. Sin embargo, es importante entender cómo funcionan para tener una idea clara de tus finanzas.

¿Cómo se calculan los impuestos?

Los impuestos se calculan dependiendo de la categoría fiscal en la que te encuentres. Cada país tiene sus propias categorías fiscales y tasas de impuestos. A continuación, te presentamos un ejemplo de cómo se calculan los impuestos:

- Salario bruto: Primero, debes saber tu salario bruto.

- Categoría fiscal: Luego, debes conocer la categoría fiscal en la que te encuentres.

- Tasa de impuestos: Después, debes saber la tasa de impuestos correspondiente a tu categoría fiscal.

- Impuestos a pagar: Finalmente, debes multiplicar tu salario bruto por la tasa de impuestos para saber cuánto te quitan del salario por impuestos.

Es importante mencionar que, en la mayoría de los países, los impuestos se quitan directamente del salario, por lo que no necesitas preocuparte por calcularlos tú mismo. Sin embargo, es importante entender cómo funcionan para tener una idea clara de tus finanzas.

¿Cómo puedo reducir los impuestos?

Existen varias formas de reducir los impuestos. A continuación, te presentamos algunas de ellas:

- Deducciones: Las deducciones son cantidades de dinero que se te restan del salario bruto antes de que se te quiten los impuestos. Las deducciones pueden ser, por ejemplo, la contribución a la seguridad social, el seguro de salud o la jubilación.

- Donaciones: Las donaciones a instituciones benéficas o sin fines de lucro pueden ser deducidas de tus impuestos.

- Inversiones: Las inversiones en bienes raíces o acciones pueden ser deducidas de tus impuestos.

- Reclamar gastos: Si eres autónomo o tienes gastos relacionados con tu trabajo, puedes reclamarlos como deducciones.

Es importante mencionar que, para reducir los impuestos, es importante consultar con un profesional contable o fiscal que te ayude a entender qué deducciones puedes aplicar en función de tus circunstancias personales y profesionales.

¿Qué porcentaje de impuestos me quitan de mi sueldo?

El porcentaje de impuestos que se retiene de tu sueldo depende de varios factores, como tu ingreso bruto, tu estado civil, el número de dependientes y las deducciones que puedas aplicar. En general, el porcentaje de impuestos puede variar entre el 10% y el 35% de tus ingresos brutos. A continuación, te presento más detalles sobre cómo se calcula y qué factores influyen en la retención de impuestos.

¿Cómo se calcula la retención de impuestos?

La retención de impuestos se calcula sobre la base de tu ingreso bruto. Primero, se aplican las deducciones personales y las deducciones adicionales que puedas tener. Luego, se aplica la tarifa de impuestos correspondiente a tu ingreso bruto ajustado. Las tarifas de impuestos varían según el país y la región en la que resides.

- Ingresos brutos: Son todos tus ingresos antes de impuestos.

- Deducciones personales: Incluyen deducciones como la deducción personal estándar o la deducción por intereses hipotecarios.

- Tarifa de impuestos: Es el porcentaje de impuestos que se aplica a tus ingresos brutos ajustados.

¿Qué factores influyen en la retención de impuestos?

Además de tu ingreso bruto y las deducciones personales, existen otros factores que influyen en la retención de impuestos. Algunos de ellos son:

- Estado civil: El estado civil puede afectar la tarifa de impuestos que se te aplica.

- Número de dependientes: Tener dependientes puede reducir la cantidad de impuestos que se te retiene.

- Otras deducciones: Las deducciones adicionales, como la deducción por donaciones a la caridad o la deducción por gastos de educación, también pueden influir en la retención de impuestos.

¿Cómo puedo reducir la retención de impuestos?

Existen varias formas de reducir la retención de impuestos, como:

- Aprovechar deducciones: Asegúrate de aprovechar todas las deducciones personales y adicionales que te correspondan.

- Planificar tus inversiones: Las inversiones en activos que generan ingresos pasivos, como dividendos o intereses, pueden reducir tus impuestos.

- Contribuir a un plan de jubilación: Contribuir a un plan de jubilación puede reducir tus impuestos, ya que estas contribuciones son deducibles.

Preguntas Frecuentes

¿Cómo se calculan los impuestos para un salario de $50,000?

Los impuestos para un salario de $50,000 se calculan considerando la tarifa impositiva aplicable al ingreso bruto del empleado. Primero, se aplican las deducciones personales y las deducciones por impuestos, que reducen el monto del ingreso bruto. Luego, se aplica la tarifa impositiva correspondiente al tramo del ingreso. El ingreso neto es el monto que el empleado recibe después de aplicar estas deducciones y la tarifa impositiva.

¿Qué es la tarifa impositiva?

La tarifa impositiva es el porcentaje del ingreso bruto que se paga como impuesto. Las tarifas impositivas varían dependiendo del tramo del ingreso y del tipo de impuesto. En general, las tarifas impositivas aumentan a medida que aumenta el ingreso. Por ejemplo, si un empleado gana $50,000, su tarifa impositiva puede ser del 10% para el primer tramo del ingreso, del 15% para el segundo tramo y del 20% para el tercer tramo.

¿Qué son las deducciones personales y deducciones por impuestos?

Las deducciones personales son cantidades que se restan del ingreso bruto del empleado para reducir la base imponible. Las deducciones por impuestos son cantidades que se restan del ingreso bruto para reducir la base imponible y, por lo tanto, reducir la cantidad de impuestos que se pagan. Estas deducciones pueden incluir gastos de vivienda, gastos de educación, donaciones a la caridad, entre otros. Las deducciones personales y deducciones por impuestos varían dependiendo de la legislación fiscal del país y las circunstancias personales del empleado.

¿Cómo se calcula el ingreso neto?

El ingreso neto es el monto que el empleado recibe después de aplicar las deducciones personales y deducciones por impuestos, y después de pagar los impuestos correspondientes. Para calcular el ingreso neto, se resta del ingreso bruto la suma de las deducciones personales y deducciones por impuestos, y luego se aplica la tarifa impositiva correspondiente. El ingreso neto es el monto que el empleado puede utilizar para sus gastos personales y ahorros.

Si quieres conocer otros artículos parecidos a Impuestos para un Salario de $50,000: Desglose Completo puedes visitar la categoría Cálculo.