Impuestos por Rentar una Casa: ¿Cuánto se Paga?

La renta de una vivienda es una opción cada vez más común en la actualidad, y con ella, surge una serie de dudas entre los propietarios y arrendadores. Uno de los aspectos más relevantes es el tratamiento fiscal de estas transacciones. La cuestión principal se centra en los impuestos que se pagan al rentar una casa. En este sentido, es fundamental comprender la legislación aplicable y las obligaciones fiscales que se derivan de esta relación contractual. En este artículo, se analizará en detalle la cuestión de los impuestos al rentar una casa, y se brindará una guía clara y concisa para aquellos interesados en esta opción.

Impuestos por Rentar una Casa: ¿Cuánto se Paga?

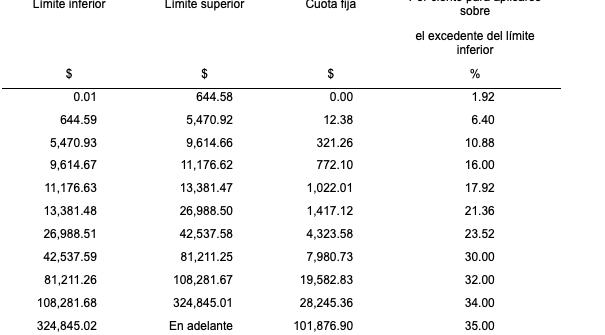

Los impuestos por rentar una casa varían dependiendo del lugar y del tipo de contrato. A continuación, se presentan los detalles más relevantes sobre los impuestos que se pagan al rentar una casa.

Impuesto sobre la Renta

El impuesto sobre la renta es uno de los más comunes al rentar una casa. Este impuesto se paga sobre la renta mensual que se recibe del inquilino. El porcentaje del impuesto varía dependiendo del lugar y del tipo de contrato.

Impuesto sobre la Propiedad

El impuesto sobre la propiedad es un tipo de impuesto que se paga sobre el valor de la propiedad. En general, este impuesto es responsabilidad del propietario, pero en algunos casos puede ser transferido al inquilino a través del contrato de arrendamiento.

Impuesto sobre la Transacción

El impuesto sobre la transacción es un tipo de impuesto que se paga al momento de firmar el contrato de arrendamiento. Este impuesto varía dependiendo del lugar y del tipo de contrato.

Impuesto sobre el Valor Añadido

El impuesto sobre el valor añadido (IVA) es un tipo de impuesto que se paga sobre los servicios y bienes que se reciben durante el arrendamiento. En general, este impuesto se incluye en la renta mensual.

Impuesto sobre la Renta de Alquiler

El impuesto sobre la renta de alquiler es un tipo de impuesto que se paga sobre la renta que se recibe del inquilino. Este impuesto varía dependiendo del lugar y del tipo de contrato.

| Tipo de Impuesto | Responsable | Porcentaje |

|---|---|---|

| Impuesto sobre la Renta | Arrendador | 10% - 20% |

| Impuesto sobre la Propiedad | Propietario | 0.5% - 2.0% |

| Impuesto sobre la Transacción | Arrendador y Inquilino | 1% - 5% |

| Impuesto sobre el Valor Añadido | Arrendador | 10% - 20% |

| Impuesto sobre la Renta de Alquiler | Arrendador | 5% - 15% |

¿Qué impuestos tengo que pagar si rento una casa?

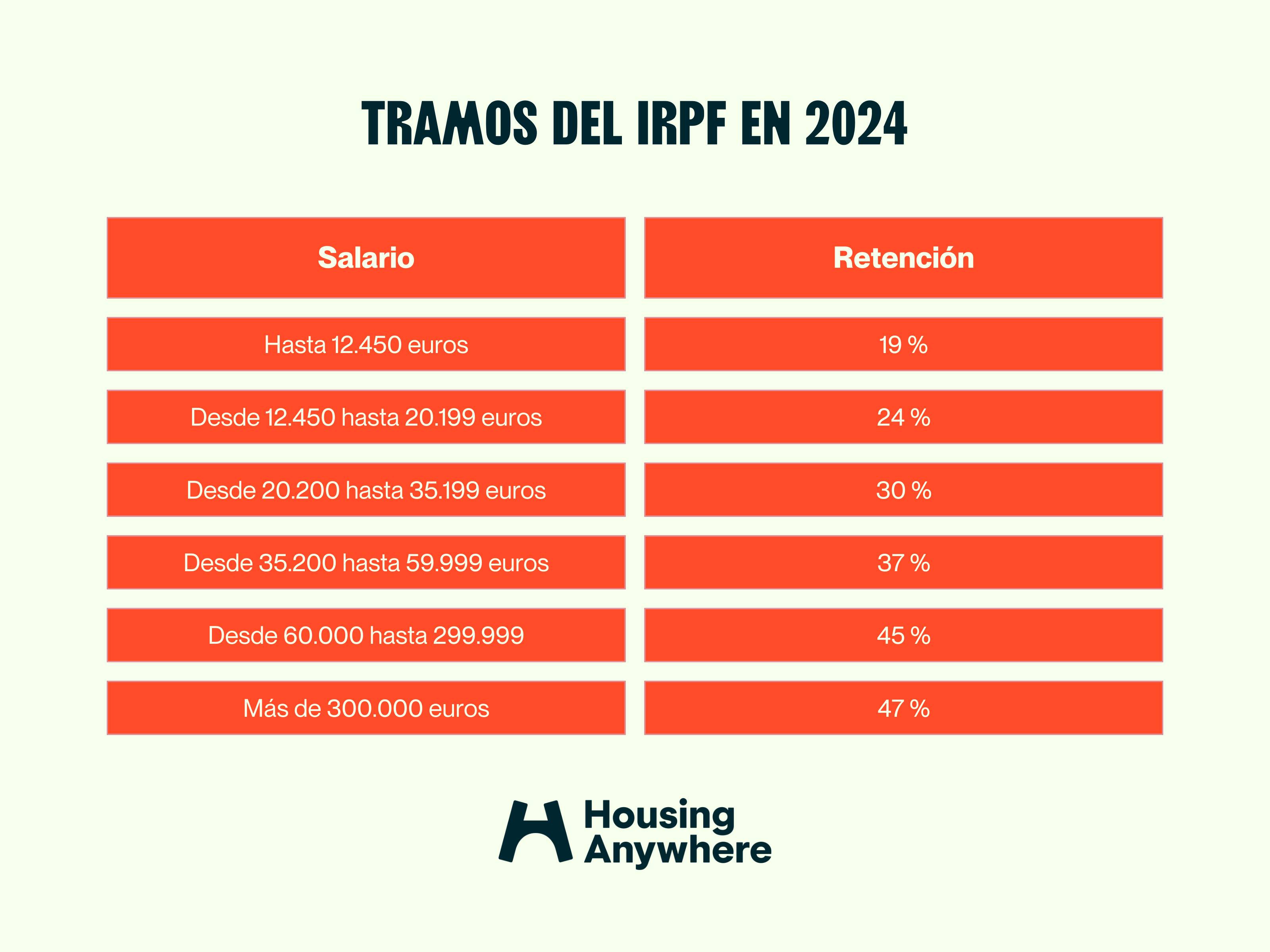

Impuestos sobre la Renta

Si eres propietario de una vivienda y la alquilas, debes declarar la renta obtenida como ingreso. En España, los propietarios están sujetos a un impuesto sobre la renta (IRPF), que se aplica a la renta neta obtenida. La renta neta se calcula restando los gastos deducibles de la renta bruta.

- Calculo de la renta neta: La renta neta se calcula restando los gastos deducibles de la renta bruta. Los gastos deducibles incluyen gastos de reparaciones, intereses hipotecarios, impuestos sobre la propiedad, seguro de la vivienda y gastos de gestión.

- Declaración de la renta: Los propietarios deben declarar la renta neta en su declaración de la renta (Modelo 100) y pagar el impuesto correspondiente.

- Retención del arrendador: Si el propietario cobra la renta a través de un arrendador, este último está obligado a retener un 19% de la renta bruta como anticipo del impuesto.

Impuesto sobre la Propiedad

El impuesto sobre la propiedad (IBI) es un impuesto local que se paga anualmente y se aplica a la propiedad en sí, no a la renta que se obtiene de ella. El importe del IBI varía dependiendo del valor catastral de la propiedad y de la localidad en la que se encuentre.

- Calculo del IBI: El IBI se calcula multiplicando el valor catastral de la propiedad por un tipo impositivo, que varía dependiendo del municipio.

- Pago del IBI: El propietario es responsable de pagar el IBI. Si la propiedad está alquilada, el propietario puede incluir el IBI en el contrato de alquiler para que el inquilino lo pague.

- Revisión del valor catastral: Es importante revisar periódicamente el valor catastral de la propiedad, ya que puede afectar la cantidad del IBI que se paga.

Otros Impuestos y Gastos

Además del impuesto sobre la renta y el impuesto sobre la propiedad, existen otros gastos y impuestos que los propietarios deben considerar.

- Impuesto sobre el Patrimonio: Si la suma del valor de todas tus propiedades supera cierto límite, estarás sujeto al impuesto sobre el patrimonio.

- Impuesto sobre Transmisiones Patrimoniales: Si vendes la propiedad, estarás sujeto al impuesto sobre transmisiones patrimoniales.

- Seguro de la Vivienda: Es recomendable tener un seguro de la vivienda para proteger la propiedad contra daños o pérdidas.

¿Cuánto de impuesto se paga por alquilar una casa?

Impuestos en alquileres

Los impuestos en alquileres varían dependiendo del lugar y la duración del contrato. En general, el propietario del inmueble es quien paga la mayoría de los impuestos, como el impuesto sobre la propiedad. Sin embargo, en algunos casos, el inquilino puede ser responsable de ciertos impuestos, como el impuesto sobre la renta.

- Impuesto sobre la propiedad: Es un impuesto que se aplica sobre el valor del inmueble y se paga anualmente. En la mayoría de los países, este impuesto es pagado por el propietario del inmueble.

- Impuesto sobre la renta: Es un impuesto que se aplica sobre la renta generada por el alquiler del inmueble. En algunos países, este impuesto es pagado por el propietario, mientras que en otros, el inquilino puede ser responsable de una parte o la totalidad del impuesto.

- Impuestos locales: Algunos países o regiones aplican impuestos locales adicionales sobre el alquiler de inmuebles. Estos impuestos pueden variar dependiendo del lugar y pueden ser pagados por el propietario o el inquilino.

Tipos de impuestos

Existen varios tipos de impuestos que pueden aplicarse al alquiler de inmuebles, dependiendo del lugar y las leyes locales. A continuación, se presentan algunos de los más comunes:

- Impuesto sobre la propiedad: Se aplica sobre el valor del inmueble y se paga anualmente.

- Impuesto sobre la renta: Se aplica sobre la renta generada por el alquiler del inmueble.

- Impuesto sobre la transacción: Se aplica sobre la transacción del alquiler y se paga al momento de firmar el contrato.

¿Cómo se calcula el impuesto?

El cálculo del impuesto sobre el alquiler de inmuebles varía dependiendo del lugar y las leyes locales. En general, el impuesto se calcula como un porcentaje del valor del inmueble o de la renta generada. A continuación, se presentan algunos ejemplos:

- Impuesto sobre la propiedad: Se calcula como un porcentaje del valor del inmueble. Por ejemplo, si el valor del inmueble es de $500,000 y la tasa de impuesto es del 1%, el impuesto anual sería de $5,000.

- Impuesto sobre la renta: Se calcula como un porcentaje de la renta generada. Por ejemplo, si la renta mensual es de $2,000 y la tasa de impuesto es del 10%, el impuesto mensual sería de $200.

¿Cómo se declara el alquiler de una vivienda?

Declarar el alquiler de una vivienda es un proceso importante para que los propietarios puedan informar sus ingresos y deducciones a la autoridad tributaria correspondiente. A continuación, se presentan los pasos generales para declarar el alquiler de una vivienda:

- Recopilar documentos: Antes de declarar el alquiler, es importante recopilar todos los documentos necesarios, como el contrato de alquiler, recibos de pago del alquiler, facturas de gastos de mantenimiento y reparaciones, y cualquier otra documentación relevante.

- Llenar la declaración: Llene la declaración de la renta correspondiente a su jurisdicción, indicando los ingresos y gastos relacionados con la vivienda alquilada. Es importante declarar todos los ingresos y gastos exactos para evitar problemas con la autoridad tributaria.

- Entregar la declaración: Entregue la declaración completa y firmada a la autoridad tributaria correspondiente antes de la fecha límite establecida. Es recomendable guardar una copia de la declaración y los documentos respaldatorios.

Tipos de deducciones

Los propietarios de viviendas alquiladas pueden disfrutar de varias deducciones en su declaración de la renta, como:

- Mantenimiento y reparaciones: Los gastos de mantenimiento y reparaciones de la vivienda alquilada son deducibles. Es importante guardar facturas y recibos de estos gastos.

- Impuestos sobre la propiedad: Los impuestos sobre la propiedad pagados por el propietario también son deducibles.

- Seguro de la vivienda: El seguro de la vivienda es otra deducción permitida.

Consecuencias de no declarar

Si no se declara el alquiler de una vivienda, el propietario puede enfrentar consecuencias negativas, como:

- Multas y sanciones: La autoridad tributaria puede imponer multas y sanciones por no declarar ingresos.

- Intereses y recargos: En caso de no declarar, se podrían aplicar intereses y recargos sobre el monto no declarado.

- Problemas legales: En casos extremos, la no declaración del alquiler puede llevar a problemas legales.

¿Cuánto se paga de impuestos por arrendamiento?

El monto de impuestos que se paga por arrendamiento depende de varios factores, como la renta bruta, los gastos deducibles y la tasa de impuesto aplicable. En primer lugar, es importante calcular la renta bruta, que es la suma total de la renta percibida por el arrendamiento. Luego, se restan los gastos deducibles, como la depreciación del inmueble, intereses hipotecarios, impuestos sobre la propiedad y gastos de mantenimiento. Finalmente, se aplica la tasa de impuesto correspondiente a la renta neta.

Renta Bruta

La renta bruta es la suma total de la renta percibida por el arrendamiento. Esta cantidad se obtiene al multiplicar la cantidad de dinero que se cobra mensualmente por el número de meses del año.

- Mensualidad del alquiler

- Número de meses alquilados

- Multiplicar mensualidad por meses alquilados

Gastos Deducibles

Los gastos deducibles son aquellos que se pueden restar de la renta bruta para calcular la renta neta. Algunos de los gastos más comunes son:

- Depreciación del inmueble

- Intereses hipotecarios

- Impuestos sobre la propiedad

- Gastos de mantenimiento

Renta Neta y Tasa de Impuesto

La renta neta se calcula restando los gastos deducibles de la renta bruta. Luego, se aplica la tasa de impuesto correspondiente a la renta neta. La tasa de impuesto varía dependiendo del lugar y del tipo de propiedad.

- Calcular renta neta

- Agregar tasa de impuesto

- Calcular impuesto a pagar

Preguntas Frecuentes

¿Cómo se calcula el impuesto sobre la renta de una casa?

El impuesto sobre la renta de una casa se calcula en función del tipo de impuesto aplicable y la cantidad de dinero que se recibe como renta. En primer lugar, es importante determinar si se aplica el impuesto sobre la renta ordinaria o el impuesto sobre la renta reducida. El impuesto ordinario se aplica a la renta bruta, es decir, la totalidad del dinero recibido por la renta de la casa. Por otro lado, el impuesto reducido se aplica solo a la renta neta, es decir, después de deducir los gastos inherentes a la propiedad, como la depreciación del inmueble, los intereses del préstamo hipotecario y los impuestos sobre la propiedad. Para calcular el impuesto, se aplica la tarifa correspondiente al tipo de impuesto y se resta la deducción por intereses hipotecarios y los impuestos sobre la propiedad, si corresponde.

¿Qué gastos se pueden deducir del impuesto sobre la renta?

Los gastos que se pueden deducir del impuesto sobre la renta al rentar una casa incluyen la depreciación del inmueble, los intereses del préstamo hipotecario y los impuestos sobre la propiedad. La depreciación del inmueble se calcula como un porcentaje del valor del inmueble cada año, y se considera como un gasto para compensar la disminución del valor de la propiedad con el tiempo. Los intereses del préstamo hipotecario también se consideran como un gasto, ya que son parte del costo de adquirir y mantener la propiedad. Por último, los impuestos sobre la propiedad, que se pagan anualmente al gobierno local, también se consideran como un gasto y se pueden deducir del impuesto sobre la renta.

¿Cómo se declara la renta de una casa en la declaración de impuestos?

Para declarar la renta de una casa en la declaración de impuestos, es importante tener todos los registros necesarios, como contratos de alquiler, recibos de pago, gastos de mantenimiento y reparaciones, intereses del préstamo hipotecario y impuestos sobre la propiedad. Primero, se debe declarar la renta bruta recibida durante el año. Luego, se deben deducir los gastos inherentes a la propiedad, como la depreciación del inmueble, los intereses del préstamo hipotecario y los impuestos sobre la propiedad. Después de deducir estos gastos, se aplicará la tarifa correspondiente al tipo de impuesto, ya sea ordinario o reducido. Finalmente, se restará la deducción por intereses hipotecarios y los impuestos sobre la propiedad, si corresponde, para determinar la cantidad final de impuesto a pagar.

¿Es posible deducir la deducción por intereses hipotecarios?

Sí, es posible deducir la deducción por intereses hipotecarios del impuesto sobre la renta. Esta deducción se aplica a los intereses pagados sobre el préstamo hipotecario de la casa. Para poder deducir esta cantidad, es importante tener los registros de los pagos de intereses durante el año. La deducción por intereses hipotecarios se considera como una forma de reducir la carga tributaria para los propietarios que han adquirido su propiedad a través de un préstamo hipotecario. Esta deducción se resta directamente del impuesto total a pagar, lo que puede significar una reducción significativa en la cantidad de impuesto que se debe pagar.

Si quieres conocer otros artículos parecidos a Impuestos por Rentar una Casa: ¿Cuánto se Paga? puedes visitar la categoría Cálculo.