Paga Menos Impuestos: Consejos Legales para Maximizar tu Ahorro

En un contexto económico cada vez más complejo, la gestión de los impuestos se ha convertido en un tema fundamental para asegurar el bienestar económico de las personas y las empresas. A pesar de que la obligación de pagar impuestos es ineludible, existen formas legales de reducir esta carga económica. En este artículo, se presentarán consejos legales para ayudarte a maximizar tus ahorros y minimizar tus impuestos, sin infringir la ley.

Reducción de Impuestos: Consejos Legales para Ahorrar

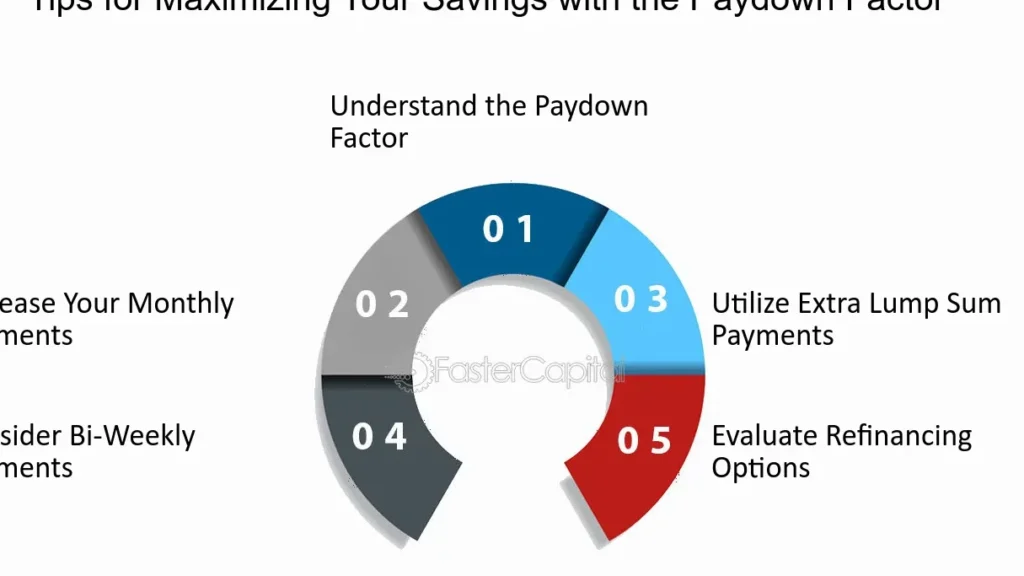

En la búsqueda de reducir la carga tributaria, existen varias estrategias legales que se pueden implementar. A continuación, se presentan algunos consejos legales para ayudar a maximizar tus ahorros en impuestos.

1. Utiliza las deducciones y créditos disponibles

Es importante estar al tanto de todas las deducciones y créditos fiscales a los que tengas derecho. Estas pueden incluir gastos personales como la educación o la salud, así como gastos profesionales como herramientas o materiales necesarios para tu trabajo. Asegúrate de documentar adecuadamente todos tus gastos para poder justificar tus deducciones.

2. Aprovecha las exenciones de impuestos

Existen ciertas exenciones de impuestos que pueden ser aplicadas en función de tu ingreso, tu edad o tu condición de discapacidad. Es importante informarte sobre estas exenciones y aplicarlas adecuadamente en tu declaración de impuestos.

3. Utiliza la contabilidad de caja

La contabilidad de caja permite registrar los ingresos y gastos en el momento en que se producen. Esto puede ayudar a reducir la carga tributaria al permitir la deducción de gastos en el año en que se incurrieron, en lugar de esperar hasta que se paguen.

4. Utiliza la depreciación

Si eres propietario de bienes que se utilizan para propósitos comerciales, como maquinaria o equipo, puedes depreciar su valor a lo largo del tiempo. Esto te permite deducir una parte del costo del bien cada año, lo que reduce tus ingresos imponibles.

5. Considera la creación de una sociedad limitada

Las sociedades limitadas ofrecen ciertas ventajas fiscales, como la posibilidad de distribuir los ingresos entre los socios, lo que puede reducir la carga tributaria individual. Es importante consultar con un asesor fiscal para determinar si esta opción es adecuada para ti.

| Consejo | Descripción |

|---|---|

| Utiliza las deducciones y créditos disponibles | Aprovecha al máximo las deducciones y créditos fiscales a los que tengas derecho. |

| Aprovecha las exenciones de impuestos | Informate sobre las exenciones de impuestos y aplícalas adecuadamente en tu declaración de impuestos. |

| Utiliza la contabilidad de caja | Utiliza la contabilidad de caja para registrar los ingresos y gastos en el momento en que se producen. |

| Utiliza la depreciación | Deprecia los bienes utilizados para propósitos comerciales para reducir tus ingresos imponibles. |

| Considera la creación de una sociedad limitada | Considera la creación de una sociedad limitada para distribuir los ingresos entre los socios y reducir la carga tributaria individual. |

¿Cómo pagar menos impuestos legalmente?

Es importante mencionar que la reducción de impuestos no significa evasión fiscal. Es importante cumplir con las leyes fiscales y utilizar las herramientas legales disponibles para reducir la carga tributaria. A continuación, se presentan algunas estrategias legales para pagar menos impuestos:

1. Aprovechar deducciones y créditos

Las deducciones y créditos fiscales son herramientas legales que permiten reducir la cantidad de impuestos que se pagan. Las deducciones reducen la base imponible, mientras que los créditos reducen directamente la cantidad de impuestos a pagar. Algunas de las deducciones y créditos más comunes son:

- Donaciones a entidades benéficas: Las donaciones a entidades benéficas calificadas pueden ser deducidas de la base imponible.

- Crédito por educación: Los gastos en educación pueden ser deducidos o ser objeto de un crédito fiscal.

- Crédito por vivienda: Las personas que compran su primera vivienda pueden beneficiarse de un crédito fiscal.

2. Invertir en activos que generan renta

Los activos que generan renta, como acciones o bienes raíces, pueden reducir la carga tributaria. La renta generada por estos activos puede ser deducida de la base imponible o puede ser objeto de un tratamiento fiscal más favorable:

- Dividendos: Las acciones que pagan dividendos pueden ser una forma de reducir la carga tributaria.

- Alquileres: La renta generada por alquileres puede ser deducida de la base imponible.

- Plusvalías: Las ganancias por la venta de activos pueden ser objeto de un tratamiento fiscal más favorable.

3. Utilizar estructuras legales adecuadas

Las estructuras legales adecuadas, como la creación de empresas o fundaciones, pueden ayudar a reducir la carga tributaria. Es importante consultar con un profesional para determinar la estructura legal más adecuada:

- Creación de empresas: Las empresas pueden beneficiarse de deducciones y créditos fiscales.

- Creación de fundaciones: Las fundaciones pueden ser utilizadas para reducir la carga tributaria y apoyar causas benéficas.

- Planificación sucesoria: La planificación sucesoria adecuada puede reducir la carga tributaria para los herederos.

¿Cómo hacer para que te retengan menos?

Es importante comprender que la retención de líquidos se produce cuando el cuerpo retiene más agua de la necesaria, lo cual puede ser causado por una variedad de factores como la dieta, la falta de ejercicio, la mala circulación sanguínea o la ingesta excesiva de alimentos procesados y ricos en sodio. Para reducir la retención de líquidos, es recomendable implementar los siguientes cambios en tu rutina diaria:

- Dieta equilibrada: Asegúrate de consumir alimentos frescos y naturales, como frutas, verduras, proteínas magras y granos enteros. Evita los alimentos procesados y ricos en sodio, azúcares y grasas.

- Ejercicio regular: Realiza al menos 30 minutos de ejercicio moderado al día, como caminar, correr, nadar o hacer yoga. El ejercicio ayuda a mejorar la circulación sanguínea y a reducir la retención de líquidos.

- Consumo adecuado de agua: Asegúrate de beber suficiente agua durante el día. La deshidratación puede empeorar la retención de líquidos, por lo que es importante mantenerse hidratado.

Factores que contribuyen a la retención de líquidos

Es importante identificar y reducir los factores que contribuyen a la retención de líquidos en tu cuerpo. Algunos de los principales factores son:

- Sodio: El sodio es un mineral que se encuentra en la sal y en muchos alimentos procesados. El consumo excesivo de sodio puede hacer que el cuerpo retenga más agua, lo cual puede aumentar la retención de líquidos.

- Glucosa: La glucosa es un tipo de azúcar que se encuentra en alimentos dulces y procesados. El consumo excesivo de glucosa puede aumentar la retención de líquidos.

- Grasas saturadas: Las grasas saturadas se encuentran en alimentos como la carne roja, los lácteos y los aceites vegetales. El consumo excesivo de grasas saturadas puede aumentar la retención de líquidos.

Beneficios de reducir la retención de líquidos

Reducir la retención de líquidos ofrece numerosos beneficios para la salud y el bienestar. Algunos de los principales beneficios son:

- Mejora la circulación sanguínea: La reducción de la retención de líquidos ayuda a mejorar la circulación sanguínea, lo cual puede reducir el riesgo de enfermedades cardíacas y mejorar la función renal.

- Reducción del estrés: La retención de líquidos puede estar relacionada con el estrés y la ansiedad. Reducir la retención de líquidos puede ayudar a reducir el estrés y la ansiedad.

- Mejora la salud general: La reducción de la retención de líquidos puede ayudar a reducir el riesgo de numerosas enfermedades, como la hipertensión, la diabetes y la obesidad.

¿Dónde invertir para desgravar?

Invertir en activos que generen deducciones fiscales es una forma eficiente de reducir la carga tributaria. A continuación, se presentan algunas opciones de inversión que permiten desgravar:

1. Inversiones en Bienes Raíces

Las inversiones en bienes raíces son una opción común para desgravar. Al adquirir propiedades, se puede deducir gastos como la depreciación del inmueble, intereses hipotecarios, impuestos sobre la propiedad, seguro y mantenimiento. Es importante tener en cuenta que estas deducciones varían según la legislación tributaria de cada país.

- Depreciación del inmueble: La depreciación es un gasto que se puede deducir del impuesto sobre la renta, ya que el valor del inmueble disminuye con el tiempo.

- Intereses hipotecarios: Los intereses pagados por la hipoteca del inmueble también son deducibles.

- Impuestos sobre la propiedad: Los impuestos sobre la propiedad del inmueble se consideran gastos deducibles.

2. Inversiones en Acciones y Bonos

Las inversiones en acciones y bonos también permiten desgravar. Algunas de estas inversiones generan dividendos o intereses que se consideran ingresos gravables, pero también se puede deducir ciertos gastos relacionados con estas inversiones.

- Dividendos: Los dividendos recibidos por las acciones se consideran ingresos gravables, pero se puede deducir la parte proporcional del impuesto sobre la renta que se pagó previamente.

- Intereses: Los intereses generados por los bonos también se consideran ingresos gravables y se puede deducir el impuesto sobre la renta correspondiente.

3. Inversiones en Emprendimientos Propios

Si decides invertir en tu propio negocio o emprendimiento, también hay varias deducciones fiscales disponibles. Estas deducciones varían según la naturaleza del negocio y la legislación tributaria del país.

- Desarrollo de producto o servicio: Los gastos incurridos en el desarrollo de un producto o servicio se consideran deducibles.

- Materiales y suministros: Los gastos en materiales y suministros necesarios para el funcionamiento del negocio también se consideran deducibles.

- Publicidad y marketing: Los gastos en publicidad y marketing se consideran deducibles, ya que son esenciales para promocionar el negocio.

¿Qué hacen las empresas para pagar menos impuestos?

Planificación Fiscal

La planificación fiscal es una de las principales estrategias que utilizan las empresas para pagar menos impuestos. Esta práctica implica la optimización de la gestión fiscal de la empresa, identificando oportunidades legales para reducir la carga tributaria. Las empresas pueden utilizar técnicas como la amortización acelerada de activos, la deducción de gastos y la elección de la base imponible adecuada.

- Amortización acelerada de activos: Las empresas pueden optar por amortizar sus activos más rápido de lo establecido, lo que les permite deducir más rápido sus gastos y reducir su base imponible.

- Deducción de gastos: Las empresas deben asegurarse de deducir todos los gastos legítimos en sus declaraciones de impuestos, incluyendo gastos de personal, materiales, alquiler, servicios públicos, entre otros.

- Elección de la base imponible adecuada: Las empresas deben elegir la base imponible que les sea más beneficiosa, ya sea la contable o la financiera, dependiendo de sus necesidades y circunstancias.

Utilización de paraísos fiscales

Las empresas también utilizan paraísos fiscales como una forma de reducir sus impuestos. Un paraíso fiscal es un país o territorio que ofrece tasas impositivas más bajas o ninguna imposición en absoluto. Las empresas establecen subsidiarias o filiales en estos países para reducir sus impuestos.

- Creación de subsidiarias en paraísos fiscales: Las empresas crean subsidiarias en países con baja imposición para que estas subsidiarias puedan beneficiarse de las tasas impositivas más bajas.

- Transferencia de ganancias: Las empresas transfieren sus ganancias a estas subsidiarias para que puedan ser gravadas a tasas más bajas.

- Uso de convenios de doble imposición: Las empresas utilizan convenios de doble imposición entre países para evitar pagar impuestos dos veces por la misma ganancia.

Utilización de mecanismos de evasión fiscal

Algunas empresas utilizan mecanismos de evasión fiscal para reducir sus impuestos. La evasión fiscal se refiere a la acción de no declarar ingresos o gastos con el fin de no pagar impuestos. Esta práctica es ilegal y puede tener graves consecuencias.

- Ocultar ingresos: Las empresas pueden ocultar ingresos para no declararlos y no pagar impuestos sobre ellos.

- Exagerar gastos: Las empresas pueden exagerar sus gastos para reducir su base imponible y pagar menos impuestos.

- Utilización de sociedades pantalla: Las empresas crean sociedades pantalla para ocultar sus operaciones y no declarar sus ingresos.

Preguntas Frecuentes

¿Cómo puedo maximizar mi ahorro de impuestos?

Para maximizar tu ahorro de impuestos, es importante conocer tus deducciones y créditos disponibles. Primero, asegúrate de mantener registros detallados de tus gastos y transacciones financieras, ya que estos serán fundamentales para calcular tus deducciones. Luego, investiga sobre las deducciones estándar y deducciones itemizadas que puedas aplicar. También, busca información sobre los créditos fiscales que puedas estar calificado para recibir. Por último, consigue ayuda de un contador o asesor fiscal para asegurarte de que estás haciendo lo mejor para tu situación económica.

¿Qué son deducciones estándar y deducciones itemizadas?

Las deducciones estándar son cantidades fijas establecidas por la ley fiscal que se aplican a todos los contribuyentes. Estas deducciones se basan en tu estado civil y ingreso anual. Por otro lado, las deducciones itemizadas son gastos específicos que has tenido durante el año y que se establecen como deductibles por la ley fiscal. Estas deducciones pueden incluir gastos médicos, gastos de educación, gastos de vivienda, entre otros. Es importante calcular ambas opciones y elegir la que te brinde más beneficios económicos.

¿Qué son créditos fiscales y cómo puedo calificar para ellos?

Los créditos fiscales son cantidades de dinero que se te devuelven directamente en lugar de una reducción en tus impuestos. Para calificar para estos créditos, debes cumplir con ciertas condiciones establecidas por la ley fiscal. Algunos de los más comunes son el crédito por hijos, crédito de educación y crédito por la compra de una vivienda. Es importante investigar sobre los créditos fiscales disponibles y evaluar si cumples con los requisitos necesarios para aplicarlos.

¿Por qué es importante contratar a un contador o asesor fiscal?

Contratar a un contador o asesor fiscal es una inversión valiosa para tu negocio o tu declaración de impuestos personales. Estos profesionales tienen conocimientos y experiencia en la ley fiscal y pueden ayudarte a maximizar tus ahorros al identificar deducciones y créditos que puedas estar perdiendo. También te ayudarán a organizar tus registros y a preparar tus declaraciones de impuestos de manera eficiente y precisa. En resumen, un contador o asesor fiscal es una herramienta valiosa para asegurarte de que estás pagando solo lo necesario en impuestos.

Si quieres conocer otros artículos parecidos a Paga Menos Impuestos: Consejos Legales para Maximizar tu Ahorro puedes visitar la categoría Estrategias.