San Salvador: Tabla de Impuestos Municipales Actualizada

En el corazón de El Salvador, la capital San Salvador ha experimentado un crecimiento económico y demográfico significativo en las últimas décadas. A medida que la ciudad evoluciona, la implementación de políticas fiscales adecuadas se vuelve crucial para garantizar el desarrollo sostenible y la equidad social. La tabla de impuestos municipales actualizada ofrece una herramienta valiosa para entender la estructura fiscal actual y sus implicaciones en la economía local. Esta guía exhaustiva analiza las principales características del régimen tributario municipal, sus últimos cambios y su impacto en los contribuyentes y la economía de San Salvador.

- San Salvador: Tabla de Impuestos Municipales Actualizada

- ¿Cuáles son las tasas municipales en El Salvador?

- Tasas Municipales en El Salvador

- ¿Cuáles son los impuestos municipales en El Salvador?

- ¿Cuánto se paga de vialidad en San Salvador?

- ¿Qué impuestos municipales son los más comunes?

- Impuestos Municipales Comunes

- Preguntas Frecuentes

San Salvador: Tabla de Impuestos Municipales Actualizada

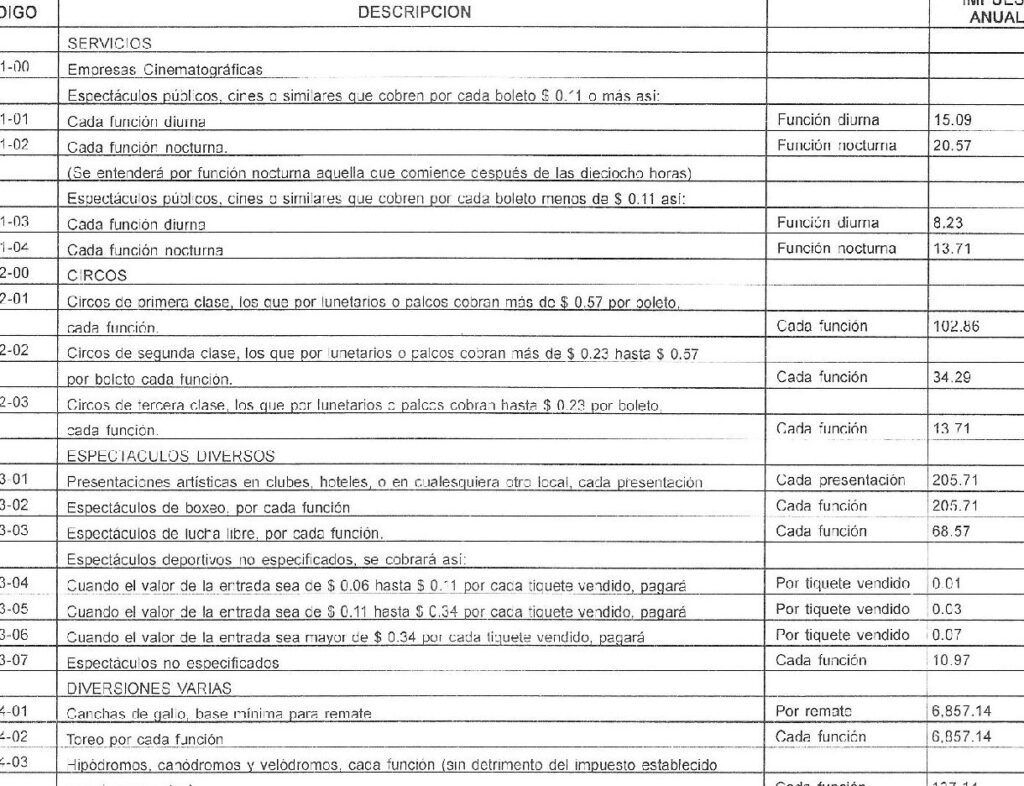

La tabla de impuestos municipales actualizada para San Salvador es una herramienta fundamental para que los ciudadanos puedan estar al corriente de sus obligaciones tributarias y puedan planificar adecuadamente sus finanzas. A continuación, se presentan los detalles más relevantes de esta tabla.

Impuestos sobre la Propiedad

Los impuestos sobre la propiedad son uno de los principales ingresos para el municipio de San Salvador. Estos impuestos se calculan en función del valor catastral de la propiedad y varían dependiendo del tipo de propiedad (residencial, comercial, etc.).

| Tipo de Propiedad | Tasa de Impuesto |

|---|---|

| Residencial | 0,5% |

| Comercial | 1,2% |

Impuestos sobre Vehículos

Los impuestos sobre vehículos también forman parte de la tabla de impuestos del municipio de San Salvador. Estos impuestos se cobran anualmente y dependen del tipo y valor del vehículo.

| Tipo de Vehículo | Tasa de Impuesto |

|---|---|

| Automóvil | 0,8% |

| Motocicleta | 0,4% |

Otros Impuestos

Además de los impuestos sobre la propiedad y los vehículos, existen otros impuestos que se incluyen en la tabla de impuestos del municipio de San Salvador. Estos incluyen impuestos sobre la construcción, impuestos sobre la ocupación de vía pública y otros.

| Tipo de Impuesto | Tasa de Impuesto |

|---|---|

| Construcción | 1,5% |

| Ocupación de Vía Pública | 0,6% |

Exenciones y Descuentos

Es importante destacar que existen exenciones y descuentos disponibles para ciertos grupos de personas, como jubilados, discapacitados y propietarios de viviendas de interés social.

| Grupo de Exención | Porcentaje de Exención |

|---|---|

| Jubilados | 50% |

| Discapacitados | 30% |

| Propietarios de Viviendas de Interés Social | 20% |

Formas de Pago

Para facilitar el pago de impuestos, el municipio de San Salvador ofrece varias formas de pago, incluyendo pagos en línea, pagos en sucursales bancarias y pagos en oficinas de recaudación.

Es importante mencionar que el pago oportuno de impuestos es fundamental para evitar multas y sanciones.

¿Cuáles son las tasas municipales en El Salvador?

Tasas Municipales en El Salvador

Las tasas municipales en El Salvador se establecen y se recaudan a través de las municipalidades, con el fin de financiar sus gastos y proyectos. Estas tasas varían dependiendo del tipo de servicio o impuesto, y su monto puede variar de una municipalidad a otra. A continuación, se presentan algunas de las principales tasas y su función.

Impuesto sobre la Propiedad

El impuesto sobre la propiedad es una de las principales tasas municipales en El Salvador. Este impuesto se cobra sobre la posesión de bienes inmuebles, como casas, terrenos y edificios. El monto del impuesto depende del valor catastral del bien y de la tasa establecida por la municipalidad. El dinero recaudado se utiliza para financiar proyectos y servicios públicos.

- El impuesto sobre la propiedad se paga anualmente.

- La tasa de impuesto varía entre un 0,1% y un 1,5% del valor catastral del bien.

- El dinero recaudado se utiliza para financiar servicios públicos como la recolección de basura, mantenimiento de calles y seguridad.

Tasa de Alumbrado Público

La tasa de alumbrado público es una tasa municipal que se cobra a los propietarios de bienes inmuebles para financiar la iluminación pública en las calles y espacios públicos. Esta tasa se establece y recauda por las municipalidades.

- La tasa de alumbrado público se paga anualmente.

- El monto de la tasa depende del tipo de iluminación y del lugar.

- El dinero recaudado se utiliza para mantener y mejorar la iluminación en las calles y espacios públicos.

Tasa de Limpieza y Recolección de Basura

La tasa de limpieza y recolección de basura es una tasa municipal que se cobra a los propietarios de bienes inmuebles para financiar la recolección y eliminación adecuada de la basura en las comunidades. Esta tasa se establece y recauda por las municipalidades.

- La tasa de limpieza y recolección de basura se paga mensualmente.

- El monto de la tasa depende del tipo de servicio y del lugar.

- El dinero recaudado se utiliza para contratar empresas de recolección de basura y mantener limpios los espacios públicos.

¿Cuáles son los impuestos municipales en El Salvador?

Definición y propósito de los impuestos municipales

Los impuestos municipales son tributos que se cobran a los ciudadanos y empresas que residen o operan en un determinado municipio. Estos impuestos se utilizan para financiar los gastos públicos locales y mejorar la calidad de vida de los habitantes del municipio. En El Salvador, los impuestos municipales son gestionados por las municipalidades, que son las entidades político-administrativas encargadas de la gestión y desarrollo de los municipios.

- Impuesto sobre la propiedad: Es un impuesto que se cobra sobre la posesión de bienes inmuebles, como casas, terrenos y edificios.

- Impuesto sobre la renta: Es un impuesto que se cobra sobre la renta generada por la explotación de bienes inmuebles, como alquileres y ventas.

- Impuesto sobre la actividad económica: Es un impuesto que se cobra sobre la actividad económica que se desarrolla en el municipio, como la venta de bienes y servicios.

Tipos de impuestos municipales en El Salvador

En El Salvador, existen varios tipos de impuestos municipales que se cobran en función de la actividad económica y la posesión de bienes inmuebles. A continuación, se presentan los principales:

- Impuesto sobre la propiedad inmobiliaria: Es un impuesto que se cobra sobre la posesión de bienes inmuebles, como casas, terrenos y edificios.

- Impuesto sobre la renta inmobiliaria: Es un impuesto que se cobra sobre la renta generada por la explotación de bienes inmuebles, como alquileres y ventas.

- Impuesto sobre la actividad económica: Es un impuesto que se cobra sobre la actividad económica que se desarrolla en el municipio, como la venta de bienes y servicios.

Uso de los impuestos municipales en El Salvador

Los impuestos municipales en El Salvador se utilizan para financiar los gastos públicos locales y mejorar la calidad de vida de los habitantes del municipio. A continuación, se presentan algunos de los principales usos:

- Mejora de la infraestructura: Los impuestos se utilizan para la construcción y mantenimiento de carreteras, puentes, aceras y otros proyectos de infraestructura.

- Servicios públicos: Los impuestos se utilizan para financiar servicios públicos como la recolección de basura, iluminación pública y mantenimiento de espacios verdes.

- Desarrollo económico: Los impuestos se utilizan para fomentar el desarrollo económico en el municipio, a través de la creación de programas y proyectos que beneficien a la comunidad.

¿Cuánto se paga de vialidad en San Salvador?

La vialidad en San Salvador es un tema amplio y variado, dependiendo del lugar y la circunstancia. A continuación, se presentan algunos aspectos relevantes.

¿Cómo se calcula la vialidad?

La vialidad se calcula tomando en cuenta varios factores, como la longitud del camino, el tipo de superficie y la intensidad del tránsito. Las carreteras y autopistas principales, por lo general, tienen un costo más alto que las calles secundarias y caminos rurales.

- Longitud del camino: Cuanto más largo es el camino, más dinero se requiere para su mantenimiento y construcción.

- Tipo de superficie: Las superficies asfaltadas son más costosas que las de tierra o grava.

- Intensidad del tránsito: Las carreteras con un mayor tránsito de vehículos necesitan más mantenimiento y reparaciones.

¿Qué se incluye en el costo de vialidad?

El costo de vialidad incluye, entre otras cosas, la construcción, mantenimiento, reparaciones y señalización. Cada uno de estos aspectos tiene un costo diferente.

- Construcción: Incluye la excavación, la compactación del suelo, la pavimentación y la construcción de estructuras como puentes y alcantarillas.

- Mantenimiento: Incluye la reparación de baches, reemplazo de señales y demás elementos de seguridad.

- Reparaciones: Se refiere a la restauración de la vialidad en caso de daños o deterioro.

- Señalización: Incluye la instalación y mantenimiento de señales de tránsito y señales de advertencia.

¿Qué impuestos municipales son los más comunes?

Impuestos Municipales Comunes

Los impuestos municipales son los más comunes y se utilizan para financiar servicios y proyectos locales. A continuación, se presentan los más comunes:

Impuesto sobre la Propiedad

El impuesto sobre la propiedad es el más común y se aplica a todos los bienes raíces, como casas, terrenos y edificios. El monto del impuesto se calcula en función del valor del bien y la tasa de impuesto establecida por el gobierno local.

- Impuesto sobre la Propiedad Residencial: Se aplica a las viviendas y depende del valor del bien y la tasa de impuesto.

- Impuesto sobre la Propiedad Comercial: Se aplica a los edificios y terrenos utilizados para fines comerciales.

Impuesto sobre la Renta

El impuesto sobre la renta es un tipo de impuesto municipal que se aplica a la renta generada por la propiedad. El monto del impuesto se calcula en función de la renta bruta y la tasa de impuesto.

- Impuesto sobre la Renta Residencial: Se aplica a la renta generada por viviendas alquiladas.

- Impuesto sobre la Renta Comercial: Se aplica a la renta generada por propiedades comerciales alquiladas.

Otros Impuestos Municipales

Además de los impuestos sobre la propiedad y la renta, existen otros impuestos municipales comunes:

- Impuesto sobre los Vehículos: Se aplica a los vehículos registrados en el municipio.

- Impuesto sobre las Construcciones: Se aplica a nuevas construcciones o renovaciones.

- Impuesto sobre los Servicios: Se aplica a ciertos servicios, como la recolección de basura o el suministro de agua.

Preguntas Frecuentes

¿Cómo se han actualizado los impuestos municipales en San Salvador?

Los impuestos municipales en San Salvador se han actualizado con el fin de adaptarse a las nuevas necesidades y regulaciones económicas. Esta actualización se ha llevado a cabo después de un exhaustivo análisis de la situación económica actual y las necesidades del desarrollo de la ciudad. Los impuestos han aumentado en un 5% para todos los propietarios de bienes raíces, lo que se traducirá en una mayor inversión en infraestructuras y servicios públicos. La actualización de los impuestos se ha diseñado para ser progresiva, es decir, aquellos que más puedan contribuir serán los que más paguen, con el fin de garantizar que todos los ciudadanos puedan disfrutar de los servicios públicos necesarios.

¿Cómo afecta esta actualización a los propietarios de bienes raíces?

La actualización de los impuestos municipales en San Salvador afecta a los propietarios de bienes raíces de varias maneras. En primer lugar, el aumento del 5% en los impuestos significa que tendrán que pagar más dinero al año por sus propiedades. Esto puede ser un desafío económico para aquellos que no han aumentado sus ingresos en la misma proporción. Por otra parte, la inversión en infraestructuras y servicios públicos que se realizará con estos fondos adicionales mejorará la calidad de vida en la ciudad y aumentará el valor de sus propiedades a largo plazo. Los propietarios de bienes raíces también tendrán que cumplir con nuevas regulaciones y normas para estar al día con sus impuestos.

¿Qué beneficios se esperan de esta actualización?

La actualización de los impuestos municipales en San Salvador se espera que traiga numerosos beneficios para la ciudad y sus habitantes. En primer lugar, la mayor recaudación de fondos permitirá invertir en infraestructuras y servicios públicos de calidad, como carreteras mejoradas, más espacios verdes y mejoras en la seguridad ciudadana. Esto a su vez atraerá más inversiones y fomentará el crecimiento económico en la región. La actualización también mejorará la transparencia y la eficiencia en la gestión de los impuestos, lo que reducirá la evasión fiscal y garantizará que todos los ciudadanos contribuyan de manera justa.

¿Cómo se aplicará esta actualización?

La aplicación de la actualización de los impuestos municipales en San Salvador se realizará de manera gradual y transparente. Primero, se establecerá un período de gracia para que los propietarios puedan adaptarse a los nuevos impuestos. Luego, se implementarán medidas de control para garantizar que todos los propietarios estén cumpliendo con sus obligaciones tributarias. También se establecerán programas de ayuda para aquellos propietarios que puedan enfrentar dificultades económicas para pagar sus impuestos. La transparencia en la gestión de los impuestos es clave, por lo que se implementarán mejoras en la tecnología para facilitar el pago y la gestión de los impuestos.

Si quieres conocer otros artículos parecidos a San Salvador: Tabla de Impuestos Municipales Actualizada puedes visitar la categoría Cálculo.