Tabulador de Impuestos Salariales 2024: Calcula tus Impuestos

En un contexto económico en constante evolución, el cálculo de impuestos salariales es un aspecto crucial para la planificación financiera de cualquier empleado. A medida que se acerca el año 2024, la necesidad de herramientas precisas y fiables para determinar la carga tributaria se hace más apremiante. El tabulador de impuestos salariales 2024 ofrece una solución innovadora y fácil de usar para calcular tus impuestos, brindando la claridad y la transparencia necesarias para tomar decisiones informadas sobre tus finanzas personales.

- Tabulador de Impuestos Salariales 2024: Calcula tus Impuestos

- ¿Cómo saber qué IRPF me corresponde 2024?

- ¿Qué porcentaje de mi sueldo se va en impuestos?

- ¿Cuánto me tienen que retener según mi sueldo?

- ¿Cómo se calcula el IRPF que me corresponde?

- Preguntas Frecuentes

- ¿Cómo se calculan los impuestos salariales para el año 2024?

- ¿Qué información necesito para utilizar el tabulador de impuestos salariales 2024?

- ¿Cómo puedo reducir mi carga impositiva utilizando el tabulador de impuestos salariales 2024?

- ¿Es seguro utilizar el tabulador de impuestos salariales 2024?

Tabulador de Impuestos Salariales 2024: Calcula tus Impuestos

El tabulador de impuestos salariales 2024 es una herramienta fundamental para que los empleadores y trabajadores puedan calcular los impuestos que se aplican a sus salarios. A continuación, se presentan los detalles más relevantes sobre este tema.

¿Qué es el tabulador de impuestos salariales?

El tabulador de impuestos salariales es un documento que establece las cantidades de impuestos que se aplican a los salarios de los empleados. Está diseñado para ayudar a los empleadores a calcular los impuestos que deben retener de los salarios de sus empleados y a los trabajadores a entender mejor cómo se aplican los impuestos a sus ingresos.

¿Cómo se calculan los impuestos salariales?

Los impuestos salariales se calculan tomando en cuenta la base imponible del empleado, que es el salario bruto menos las deducciones permitidas. Luego, se aplica la tarifa de impuestos correspondiente a la base imponible. La tarifa de impuestos varía dependiendo del rango salarial del empleado.

¿Qué son las deducciones permitidas?

Las deducciones permitidas son gastos o inversiones que el empleado ha realizado y que pueden ser restadas de su salario bruto para calcular la base imponible. Algunas de las deducciones más comunes son la deducción por renta, la deducción por intereses hipotecarios y la deducción por gastos educativos.

¿Cómo afecta la inflación al tabulador de impuestos salariales?

La inflación puede afectar al tabulador de impuestos salariales al aumentar los salarios y, por lo tanto, la base imponible de los empleados. Esto significa que los empleadores deberán retener más impuestos de los salarios de sus empleados, lo que a su vez puede afectar la liquidez de la empresa.

¿Qué cambios se esperan para el tabulador de impuestos salariales 2024?

Para el tabulador de impuestos salariales 2024, se esperan cambios en las tarifas de impuestos y en las deducciones permitidas. Es importante estar al tanto de estas modificaciones para asegurarse de que los cálculos de impuestos se realicen correctamente.

| Base Imponible | Tarifa de Impuestos |

|---|---|

| 0 - 12,000 | 10% |

| 12,001 - 47,000 | 12% |

| 47,001 - 100,000 | 22% |

| 100,001 - 200,000 | 24% |

| Más de 200,000 | 37% |

¿Cómo saber qué IRPF me corresponde 2024?

El Impuesto sobre la Renta de las Personas Físicas (IRPF) es un impuesto que se aplica a la renta de las personas naturales. Para saber qué IRPF te corresponde en 2024, es importante considerar tus ingresos y deducciones.

Primero, debes sumar todos tus ingresos del año. Luego, debes restar tus deducciones legales. Las deducciones pueden incluir gastos como la educación, la salud y la vivienda. Después de restar tus deducciones, se aplicará una tasa de impuesto que depende de tu renta neta.

Es importante tener en cuenta que las tasas de impuesto y las deducciones pueden cambiar cada año, por lo que es importante estar al tanto de las actualizaciones.

Tasas de impuesto

Las tasas de impuesto varían según la renta neta. A continuación, te presentamos las tasas de impuesto más comunes:

- 19% para rentas netas de hasta $12,450.

- 22% para rentas netas entre $12,451 y $44,725.

- 24% para rentas netas entre $44,726 y $95,375.

- 32% para rentas netas entre $95,376 y $182,100.

- 35% para rentas netas entre $182,101 y $231,250.

- 37% para rentas netas superiores a $231,250.

Deducciones más comunes

Las deducciones más comunes que se aplican al IRPF son:

- Deducción por educación: se aplica a los gastos en educación, como matrículas y materiales.

- Deducción por salud: se aplica a los gastos en servicios médicos y medicamentos.

- Deducción por vivienda: se aplica a los gastos en alquiler o hipoteca.

- Deducción por donaciones: se aplica a las donaciones a instituciones benéficas.

¿Qué porcentaje de mi sueldo se va en impuestos?

La cantidad de dinero que se va en impuestos depende de varios factores, como la cantidad de dinero que se gana, la categoría de ingresos y la región en la que se reside. En general, los impuestos se dividen en impuestos sobre la renta y los impuestos indirectos. Los impuestos sobre la renta son aquellos que se aplican directamente a los ingresos personales, mientras que los impuestos indirectos se aplican a los bienes y servicios que se consumen.

Impuestos sobre la renta

Los impuestos sobre la renta son los más comunes y se aplican a los ingresos personales. Estos impuestos se pagan anualmente y dependen de la cantidad de dinero que se ha ganado. A continuación, se presentan los principales aspectos que influyen en el porcentaje de impuestos sobre la renta:

- La cantidad de dinero que se gana: Cuanto más dinero se gana, mayor es el porcentaje de impuestos que se paga. Esto se debe a que los impuestos sobre la renta se aplican en tramos, es decir, a medida que se gana más dinero, se entra en un tramo de impuestos más alto.

- La categoría de ingresos: Los ingresos se clasifican en diferentes categorías, como salarios, dividendos, intereses, etc. Cada categoría tiene un tratamiento fiscal diferente y, por lo tanto, un porcentaje de impuestos diferente.

- La región en la que se reside: Los impuestos sobre la renta varían según la región en la que se reside. Cada región o país tiene sus propias leyes fiscales y, por lo tanto, sus propios porcentajes de impuestos.

Impuestos indirectos

Los impuestos indirectos se aplican a los bienes y servicios que se consumen. Estos impuestos se pagan indirectamente a través del precio de los bienes y servicios. A continuación, se presentan los principales aspectos que influyen en el porcentaje de impuestos indirectos:

- El tipo de bienes y servicios: Los impuestos indirectos varían según el tipo de bienes y servicios. Algunos bienes y servicios, como alimentos y medicamentos, pueden tener un porcentaje de impuestos más bajo, mientras que otros, como lujos o bienes no esenciales, pueden tener un porcentaje más alto.

- La región en la que se reside: Al igual que con los impuestos sobre la renta, los impuestos indirectos varían según la región en la que se reside. Cada región o país tiene sus propias leyes fiscales y, por lo tanto, sus propios porcentajes de impuestos indirectos.

- La forma en que se consumen los bienes y servicios: La forma en que se consumen los bienes y servicios también influye en el porcentaje de impuestos indirectos. Por ejemplo, si se consume un producto importado, se puede pagar un impuesto adicional sobre la importación.

En conclusión, el porcentaje de impuestos que se paga depende de varios factores, como la cantidad de dinero que se gana, la categoría de ingresos y la región en la que se reside. Es importante tener en cuenta que los impuestos son necesarios para financiar los servicios públicos y la infraestructura del país.

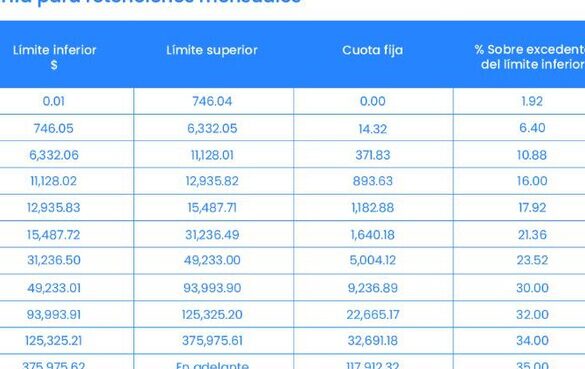

¿Cuánto me tienen que retener según mi sueldo?

La cantidad que se te retiene depende de varios factores, como tu sueldo bruto, la categoría de impuesto en la que te encuentres y las deducciones que tengas. A continuación, te presentamos una guía general para ayudarte a entender mejor cómo se calcula la retención.

¿Cómo se calcula la retención?

La retención se calcula sobre tu sueldo bruto, es decir, antes de que se te hagan deducciones. Primero, se aplican las deducciones permitidas por la ley, como la deducción por hijos o la deducción por vivienda. Luego, se aplica la tasa de retención correspondiente a tu categoría de impuesto.

- Sueldo bruto: Es el salario total que se te paga antes de las deducciones.

- Deducciones: Son cantidades que se te descuentan del sueldo bruto, como deducciones por hijos o vivienda.

- Tasa de retención: Es la porcentaje de tu sueldo neto que se te retiene como impuesto.

¿Qué es la categoría de impuesto?

La categoría de impuesto depende de tu situación laboral y personal. Por ejemplo, si eres empleado, tu categoría de impuesto se determina por tu sueldo bruto anual. Si eres autónomo, la categoría de impuesto se basa en tus ingresos anuales.

- Empleado: La categoría de impuesto se determina por tu sueldo bruto anual.

- Autónomo: La categoría de impuesto se basa en tus ingresos anuales.

¿Cómo puedo reducir mi retención?

Existen varias formas de reducir tu retención, como declarar deducciones adicionales o cambiar tu categoría de impuesto. Es importante consultar con un profesional contable para determinar las opciones más adecuadas para tu situación.

- Declarar deducciones adicionales: Puedes declarar deducciones adicionales, como gastos de transporte o gastos de oficina, para reducir tu retención.

- Cambiar tu categoría de impuesto: Si crees que estás en una categoría de impuesto más alta de la que corresponde, puedes solicitar un cambio.

¿Cómo se calcula el IRPF que me corresponde?

El Impuesto sobre la Renta de las Personas Físicas (IRPF) es un impuesto que se aplica a la renta o ganancia económica que se obtiene en un período fiscal. Para calcular el IRPF que te corresponde, debes seguir los siguientes pasos:

- Calcula tu renta bruta: La renta bruta es la suma de todos tus ingresos económicos durante el período fiscal. Incluye todos tus salarios, dividendos, intereses, alquileres y cualquier otra fuente de ingresos.

- Aplica las deducciones: Las deducciones son gastos o inversiones que se restan de tu renta bruta. Estas pueden incluir gastos de vivienda, educación, donaciones a organizaciones benéficas, entre otros.

- Calcula la base imponible: La base imponible es la renta bruta menos las deducciones. Esta es la cantidad sobre la cual se aplicará el tipo de interés del IRPF.

- Aplica el tipo de interés: El tipo de interés del IRPF varía dependiendo de tu nivel de ingresos. Puedes consultar las tablas de tipos de interés del IRPF para determinar cuál es el tuyo.

- Calcula el IRPF: Para calcular el IRPF, multiplica la base imponible por el tipo de interés correspondiente. Esta es la cantidad que debes pagar como impuesto.

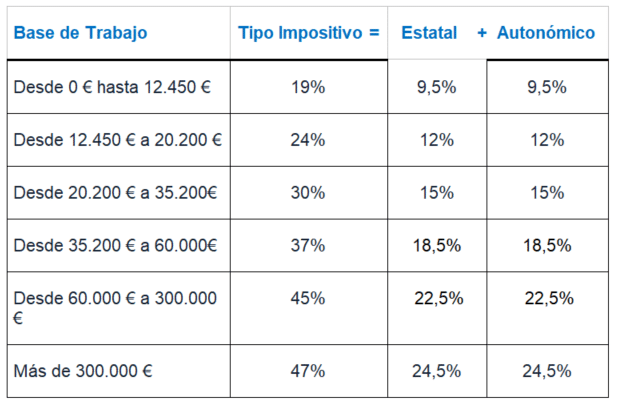

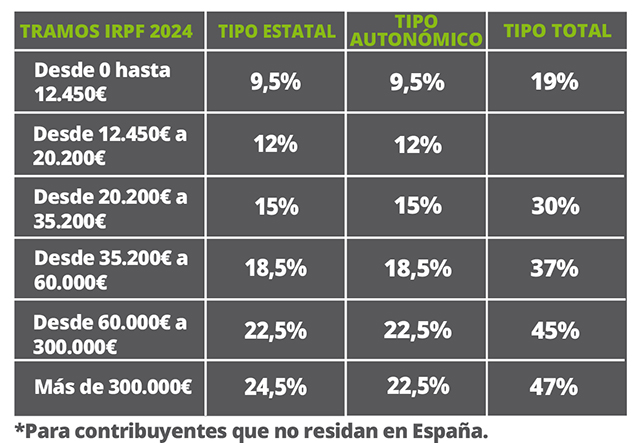

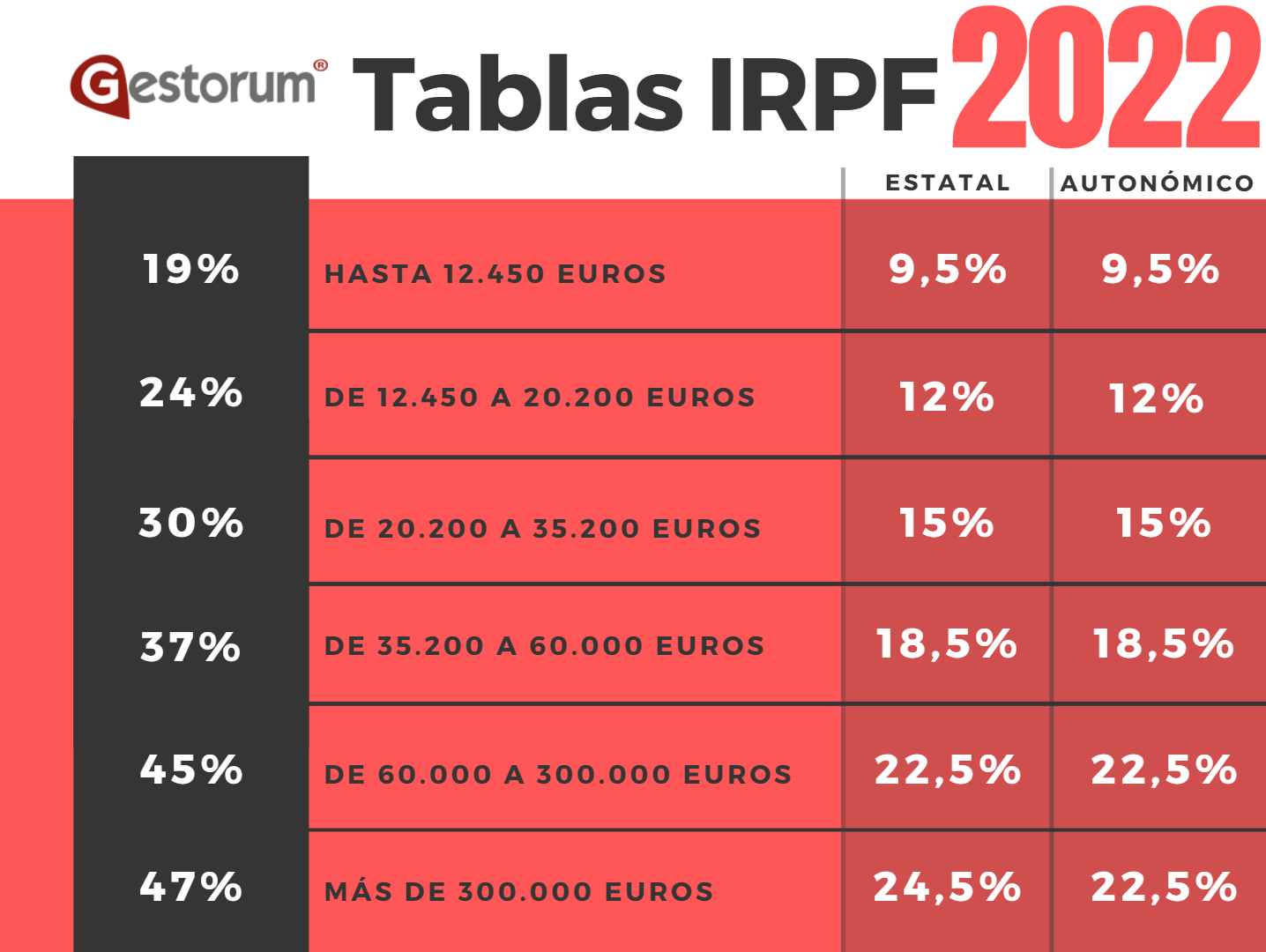

Tipos de interés del IRPF

Los tipos de interés del IRPF varían dependiendo del nivel de ingresos. A continuación, te presentamos los tipos de interés más comunes:

- Tipos de interés por tramo: El IRPF se aplica en tramos. Cada tramo tiene un tipo de interés diferente. Los tramos más altos de ingresos tienen tipos de interés más altos.

- Tipos de interés progresivos: Los tipos de interés del IRPF son progresivos, lo que significa que a medida que aumentan tus ingresos, el tipo de interés también aumenta.

¿Cómo puedo reducir mi IRPF?

Existen varias formas de reducir tu IRPF. A continuación, te presentamos algunas de las más comunes:

- Deducciones: Las deducciones son gastos o inversiones que se restan de tu renta bruta. Las deducciones más comunes incluyen gastos de vivienda, educación y donaciones a organizaciones benéficas.

- Inversiones: Las inversiones en activos que generan ingresos, como acciones o propiedades, pueden reducir tu IRPF. Las ganancias por estas inversiones se gravan a un tipo de interés más bajo que la renta salarial.

- Aprovecha de las exenciones: Las exenciones son ingresos que no se gravan. Por ejemplo, los intereses de cuentas de ahorro o los dividendos de acciones pueden estar exentos de IRPF.

Preguntas Frecuentes

¿Cómo se calculan los impuestos salariales para el año 2024?

El cálculo de los impuestos salariales para el año 2024 se basa en la información brindada por el empleado y la empresa. Primero, se necesita la base salarial del empleado, que es el monto total ganado durante el año. Luego, se aplican las deducciones permitidas por la ley, como deducciones personales, deducciones por dependientes, donaciones a entidades sin fines de lucro, entre otras. Después, se aplican las tasas impositivas establecidas para cada tramo salarial. Finalmente, se suman o restan los pagos anticipados y las retenciones para obtener el monto total de impuestos a pagar o a devolver.

¿Qué información necesito para utilizar el tabulador de impuestos salariales 2024?

Para utilizar el tabulador de impuestos salariales 2024, necesitarás la siguiente información: tu base salarial anual, tus deducciones permitidas, tus pagos anticipados y retenciones, y la tasa impositiva correspondiente a tu tramo salarial. Es importante tener esta información a mano para que puedas llenar los campos necesarios y obtener un cálculo preciso de tus impuestos.

¿Cómo puedo reducir mi carga impositiva utilizando el tabulador de impuestos salariales 2024?

Para reducir tu carga impositiva utilizando el tabulador de impuestos salariales 2024, es importante maximizar tus deducciones. Asegúrate de incluir todas las deducciones permitidas, como deducciones personales, deducciones por dependientes, donaciones a entidades sin fines de lucro, entre otras. También es recomendable revisar tus pagos anticipados y retenciones para asegurarte de que estás pagando la cantidad adecuada de impuestos a lo largo del año. De esta forma, podrás minimizar la cantidad de impuestos adicionales que debas pagar al final del año.

¿Es seguro utilizar el tabulador de impuestos salariales 2024?

Sí, utilizar el tabulador de impuestos salariales 2024 es seguro. El cálculo se basa en las leyes y regulaciones impositivas actuales y se han implementado medidas de seguridad para proteger tus datos. Asegúrate de utilizar una conexión segura y de confiar tus datos solo a fuentes confiables. Recuerda que, al final, es importante revisar y verificar los cálculos y datos ingresados para asegurarte de que sean precisos y correctos.

Si quieres conocer otros artículos parecidos a Tabulador de Impuestos Salariales 2024: Calcula tus Impuestos puedes visitar la categoría Cálculo.